「つみたてNISA」&「iDeCo(イデコ)」制度改正もアップデート

資産形成

人生における三大費用とは「教育」「住宅」「老後」に係る費用のことを指します。人それぞれライフスタイルが変わりその価値観も一様ではありませんが、貯えがなければ悠々自適な生活は送れません。

そのため、今後はますます“お金の知識”が必要になってくるでしょう。“お金の知識”は“社会人のたしなみ”とも言えます。最近も「豊かな老後を送るには2000万円の貯えが必要である」とのニュースが話題になりました。

お金を貯める方法とは

「資産運用」には、ある程度まとまった資金が必要ですが、「資産形成」なら運用する資産をゆっくりと作り上げていくイメージです。

先ずは資産の基盤を作りましょう。そのための一番の方法は、毎月決まった金額を積み立てることです。気が付けば、結構な金額を手にすることができます。特に若い方には、給与や銀行預金からの自動引き落としがお勧めです。

そこで登場するのが「つみたてNISA」と「iDeCo」です。いずれの商品にも税制優遇の特典があり、長期の資産形成に適しています。

「NISA」の種類について解説します。

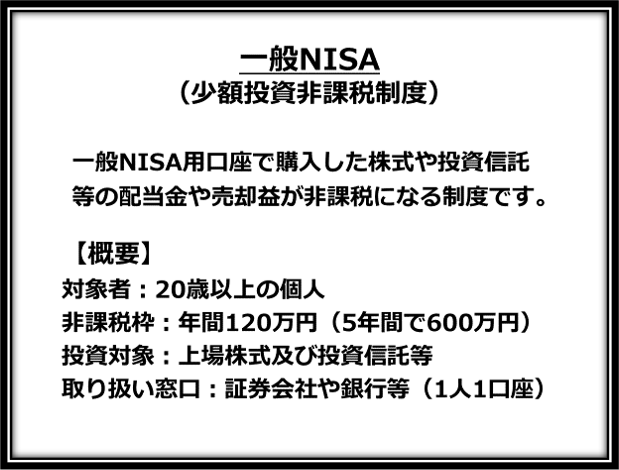

「NISA」とは、株式や投資信託などから発生する譲渡益(売却益)や配当金等が非課税になる制度です。そのNISA制度には、①一般NISA(少額投資非課税制度)②つみたてNISA③ジュニアNISA(未成年者少額投資非課税制度)の3種類があります。

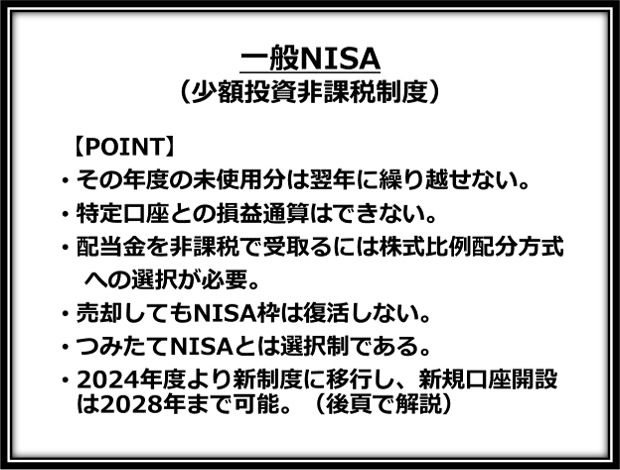

一般NISAは、国内に住む20歳以上の個人が対象で、年間120万円の投資に対する配当金や分配金、売却益が非課税の対象となる制度です。非課税の期間は5年間で、1人1口座に限定されています。この一般NISAとは併用できず、選択制となるのが「つみたてNISA」です。

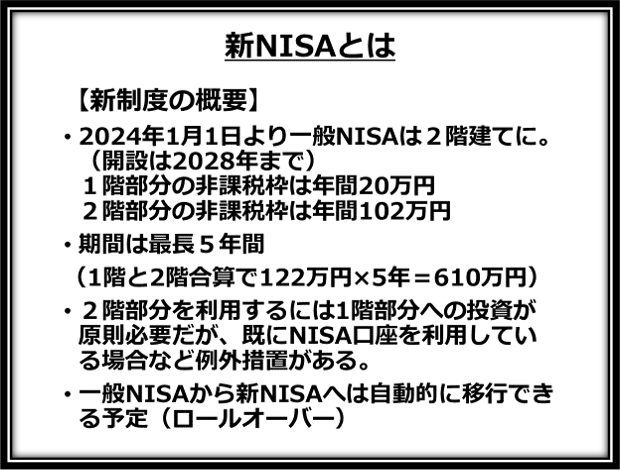

※一般NISAは2024年より積み立て投資も併用した2階建ての新制度に移行します。

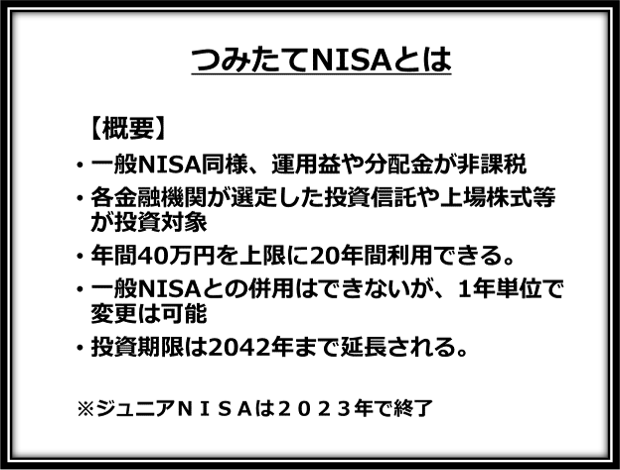

「つみたてNISA」とは

そのネーミングのとおり、長期の積み立てに適した少額投資非課税制度です。国内に住む20歳以上の個人が対象で年間40万円の非課税投資枠が設けられています。条件を満たした投資信託を対象として20年間積み立てることができます。

月々33,000円を積み立てれば、1年間で396,000円を拠出できる計算です。将来、売却するときの譲渡益や受取った配当金などが非課税の対象です。

「ジュニアNISA」は、未成年者を対象とした少額投資非課税制度です。年間80万円の非課税投資枠が設定され、株式や投資信託の譲渡益や配当金などが非課税の対象です。2023年12月末で新規口座開設は終了の予定です。

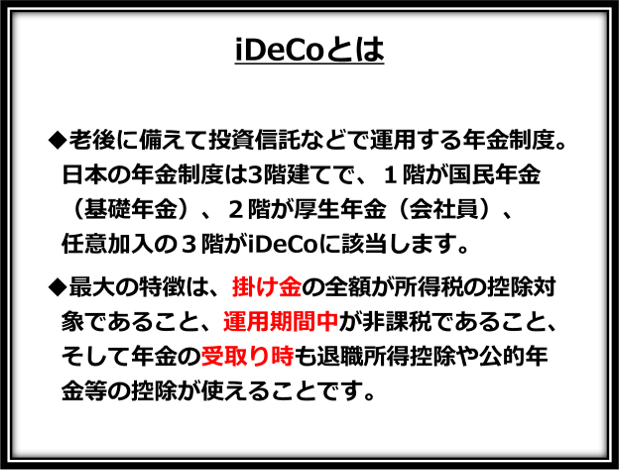

「iDeCo(イデコ)」とは

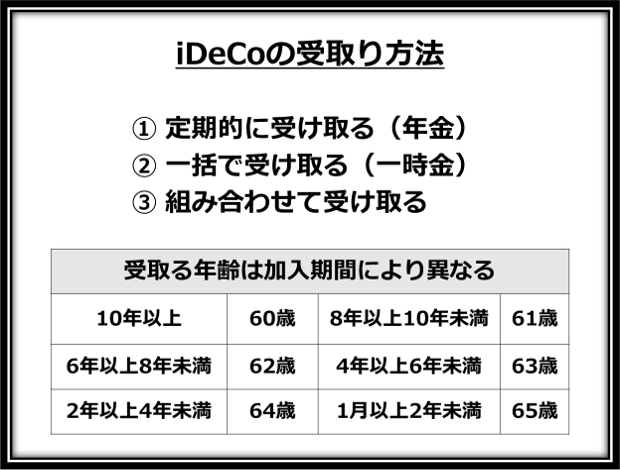

NISAと同様に積み立てに適しているのが「iDeCo」です。投資信託等を使った年金制度の一つで3つの税制優遇が使えます。掛け金の全額が所得税の控除対象になること、運用期間中が非課税であること、受取時も退職所得控除や公的年金控除が使えることです。税制上のメリットはNISAよりも大きいです。

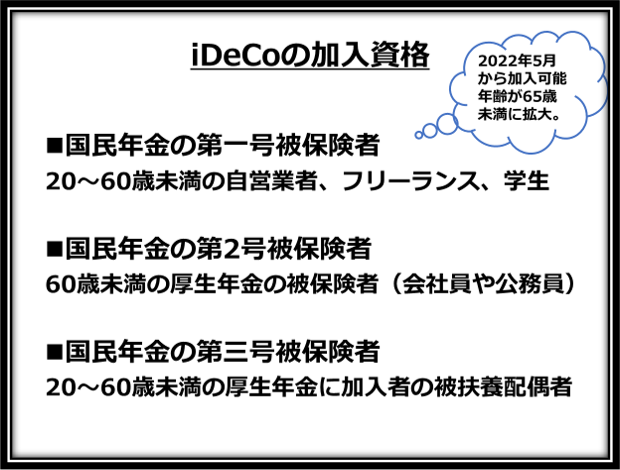

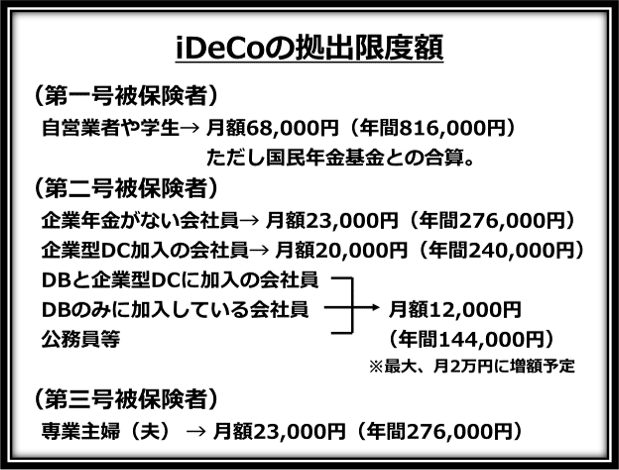

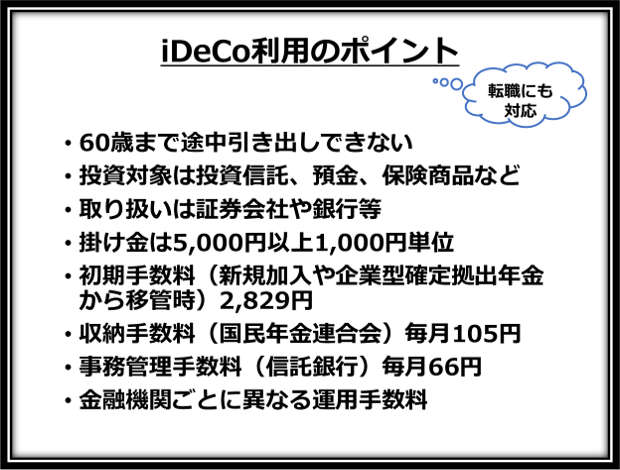

ただし、制約が多いのも「iDeCo」の特徴です。掛け金は5,000円以上1,000円単位ですが、自営業者やフリーランスである国民年金の第一号被保険者、会社員や公務員である第二号被保険者、被扶養配偶者である第三号被保険者ごとに、それぞれ拠出限度額が異なります。(金額の目安についてはスライドを参考にしてください)

また、60歳までは引き出せないので「教育」「住宅」のための資金準備には適しません。

金融機関により取扱商品や手数料も異なります。長期の運用で途中引き出しもできないため、ネットや関連書籍などで十分に比較・検証してから金融機関と購入商品を選んで下さい。

(制度改正) 2022年5月より、加入できる年齢が65歳未満に引き上がります。ただし、国民年金・厚生年金に加入していることが必要です。

※DB(確定給付型企業年金)、DC(企業型確定拠出年金)を指します。

(制度改正:企業型DCの会社員)月額2万円が上限ですが、今までは会社の規約変更で上限の引き下げが必要でした。それが2022年10月より会社の規約変更が不要となります。ただし、会社掛け金との合計金額を5万5,000円以内にする必要があります。

(制度改正:DBとDCがある会社員)月額12,000円が上限ですが、2022年10月以降はDCとの合計金額を27,500円以内に抑える必要があります。2024年12月以降は、月額2万円に増額されて、DCとの合計金額は55,000円以内となります。

(制度改正:DBのみ、公務員等)2024年以降、上限が12,000円から2万円に増額されます。ただし、DBとの合計金額は55,000円以内です。

(制度改正)受給開始時期の上限年齢が、2022年4月より70歳から75歳までに引き上げられる。

最後に

NISA(一般&つみたて)は資金が必要になった時も自由に売却できることから、比較的取り組みやすい商品だと思います。一方のiDeCoは、お勤め先の年金制度(掛金の上限が異なるため)を確認する必要があり、なおかつ途中で現金化できないことからNISAに比べるとハードルは高いと思います。しかし、NISAもiDeCoもご自身の老後資金を確保するために国が設けた制度です。是非、有効に活用して皆様の資産形成にお役立てください。

(注)2020年9月に作成したブログを2022年3月にアップデートしています。

【株式・投資信託等の各商品にはサービス及び商品ごとに所定の手数料や諸経費等の負担が発生する場合があります。また、商品ごとに価格の変動等による損失が生じるおそれがあります。ご投資に当たっては、上場有価証券等書面、当該商品等の契約締結前交付書面又はお客様向け資料等をよくお読みください。なお、当ブログは資産運用の啓蒙を目的としており金融商品の勧誘は行っておりません。】

SHARE

シェアする

[addtoany] シェアする